В этом году россияне впервые заплатят НДФЛ с процентов по вкладам. Уведомления об этом стали приходить вкладчикам в личные кабинеты. Как это будет происходить и кто заплатит?

Налог начислят на доходы, полученные в 2023 году и превысившие необлагаемую сумму - 150 000 рублей. Рассчитывают ее по формуле: миллион умножают на максимальную ключевую ставку ЦБ, действовавшую в течение года на первое число каждого месяца. 18 декабря 2023 года ЦБ поднял ставку до 16%, но в расчет взяли только значение на 1 декабря - 15%:

1000 000 рублей ·15% = 150 000 рублей не облагаемых налогом процентов.

Под повышенную ставку 15% будут подпадать доходы свыше 2,4 млн рублей. Но только те, что не связаны с трудовой деятельностью, - зарплата не в счет. При этом большинство российских вкладчиков по-прежнему налог платить не будет.

Аналитики подсчитали, что налог на процентный доход по вкладам коснется около 1% россиян, а его доля в наполнении бюджета не превысит и 0,3%. Правительство рассчитывает собирать дополнительные 100 млрд рублей. На 1 января 2024 года россияне хранили на счетах и банковских депозитах 45 трлн рублей, сообщал Банк России. По итогам июля показатель достиг рекордных 50,5 трлн рублей.

КАК РАССЧИТЫВАЕТСЯ НОВЫЙ НАЛОГ

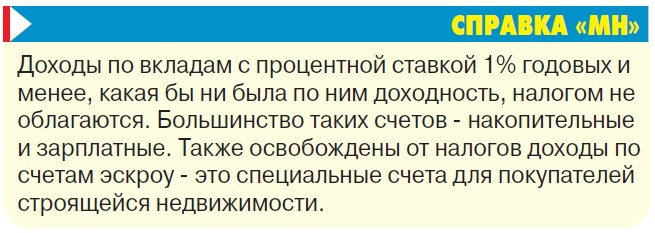

При расчете налога с процентного дохода по вкладам учитываются продукты, по которым гражданин получает доход в виде процентов (ст. 214 Налогового кодекса РФ): вклады, накопительные и карточные счета, банковские карты.

НДФЛ облагается не весь процентный доход, а только разница между ним и необлагаемым доходом. Как это делается? Полученный по всем банковским инструментам процентный доход за год суммируется, и полученная сумма сравнивается с установленным лимитом, зависящим от ключевой ставки ЦБ.

Если сумма процентных доходов меньше необлагаемого дохода, налог не взимается. А если превышает установленный законом уровень, с суммы сверх этого лимита уплачивается НДФЛ. Ставка налога составляет 13% (или 15%, если годовой доход гражданина превышает 5 млн рублей).

Например. Вы положили на депозит 1,6 млн рублей на весь 2023 год под 10% годовых (без капитализации). Его процентный доход по итогам года составит 160 000 рублей. Значит, надо будет уплатить налог с суммы 10 000 рублей (160 000 рублей - 150 000 рублей) по ставке 13%. Таким образом, сумма налога составит 1300 рублей.

В Налоговом кодексе ничего не говорится про размер вклада, а сумма

1 млн рублей применяется исключительно как величина для расчета облагаемого налогом дохода. Банковские депозиты на сумму до 1 млн рублей также могут попасть под налогообложение.

Например. В декабре 2022 года вы положили на год 900 000 рублей под 17% годовых. Ваш доход за 2023 год составил 153 000 рублей, то есть превысил не облагаемый налогом лимит в 150 000 рублей, в данном случае на 3 тыс. рублей. Вам придется уплатить с них 13% - 390 рублей.

ВСЕ ЛИ ДОЛЖНЫ ПЛАТИТЬ?

Платить должны все без исключений обладатели вкладов, получающие процентные доходы в России. Оснований для освобождения от налога нет. Исключений нет ни для пенсионеров, ни для инвалидов, ни для кого-то еще.

Имейте в виду: рассовывать вклады по разным банкам нет смысла. Поскольку всю информацию все банки отправляют в налоговую. Они передают информацию в автоматическом режиме о всех вкладах налогоплательщиков. Далее составляются уведомления, которые присылают до

1 декабря. И на их основании, где также прописывается налог с имущества, налог с транспорта, налогоплательщики будут обязаны заплатить указанную сумму. Поскольку 1 декабря выпадает на воскресенье в этом году, то заплатить налог по такому уведомлению необходимо до 2 декабря включительно.

После получения уведомления необходимо только заплатить налог любым удобным способом:

- оплатить в личном кабинете налогоплательщика;

- через сервис «Заплати налоги»;

- в личном кабинете банка или в офисе любого банка;

- через платежные терминалы.

А ЕСЛИ НЕ ПЛАТИТЬ?

Не получится. С 2023 года, после перехода на уплату налогов через единый налоговый счет, изменились правила начисления штрафов, пеней и освобождения от ответственности за долги по налогам.

Введено понятие «совокупная обязанность налогоплательщика»: это общая сумма всех налогов, сборов, взносов, авансов, штрафов и т. д. Неуплата или неполная уплата налога (сбора, страховых взносов) влечет взыскание штрафа в размере 20% от неуплаченной суммы налога (сбора, страховых взносов).

Петр Смирнов

Фото: LEGION-MEDIA